WikiDer > Проверять

А проверять, или проверять (Американский английский; увидеть различия в написании) - это документ, который предписывает банку выплатить определенную сумму денег со счета лица лицу, на имя которого выписан чек. Человек, выписывающий чек, известный как выдвижной ящик, имеет транзакционный банковский счет (часто называемый текущим, чековым, чековым или текущим счетом), на котором хранятся их деньги. Ящик пишет различные детали, включая денежный сумма, дата и получатель платежа на чеке и подписывает его, заказывая свой банк, известный как трассат, чтобы заплатить этому лицу или компании указанную сумму денег.

Определение чека в соответствии с Национальным провинциальным банком примерно 1968 года было «безусловное письменное распоряжение, выписанное на банкира, подписанное векселем, с указанием выплатить по требованию определенную денежную сумму указанному лицу или по его распоряжению. или на предъявителя и который не предписывает никаких действий, которые должны быть выполнены в дополнение к выплате денег ».

Хотя формы чеков использовались с древних времен и, по крайней мере, с 9 века, именно в 20 веке чеки стали очень популярными, не относящимися к категории проверок.наличные способ изготовления выплаты и использование чеков достигло пика. Ко второй половине 20 века, когда обработка чеков стала автоматизированной, ежегодно выписывались миллиарды чеков; пик этих объемов пришелся на начало 1990-х годов или около того.[1] С тех пор использование чеков сократилось, их частично заменили электронные платежные системы. Во все большем числе стран чеки становятся маргинальной система оплаты или были полностью прекращены.

Характер чека

Чек - это оборотный инструмент инструктируя финансовое учреждение для оплаты определенной суммы в определенной валюте из указанной транзакционный счет хранится на имя кассира в этом учреждении. И вексель, и получатель могут быть физические лица или юридические лица. Проверки инструменты заказа, и обычно не выплачиваются просто на предъявителя как инструменты на предъявителя есть, но должны быть выплачены получателю. В некоторых странах, например в США, получатель может подтвердить чек, что позволяет указать третью сторону, которой он должен быть оплачен.

Чеки - это разновидность вексель которые были разработаны как способ оплаты без необходимости носить с собой большие суммы денег. Бумажные деньги развился из векселя- еще одна форма оборотного инструмента, аналогичная чекам, в том смысле, что первоначально они представляли собой письменное распоряжение на выплату указанной суммы тому, кто ее владел ("носитель").

Орфография и этимология

Написание проверять, чек, и проверять использовались взаимозаменяемо с 17 по 20 век.[2] Однако с XIX века написание проверять (от французского слова проверять) стал стандартом для финансового инструмента в Содружество и Ирландия, а проверять используется только для других значений, таким образом различая два определения в письменной форме.[nb 1]

Проверьте оригинальное написание.[4][5] Новое написание, проверять, как полагают, вошел в употребление около 1828 года, когда переключатель был сделан Джеймс Уильям Гилбарт в его Практический трактат по банковскому делу.[5]

В Американский английский, обычное написание обоих - проверять.[6]

Этимологические словари приписывают финансовое значение словосочетанию «проверка против подделки», а слово «проверка» означает «контроль», происходящее от проверить в шахматы, термин, пришедший в английский язык через французский, латынь, арабский язык и, в конечном итоге, от персидского слова шах, или "король".[7][8]

История

Чек берет свое начало в древней банковской системе, в которой банкиры по запросу своих клиентов отдавали распоряжения на выплату денег идентифицированным получателям. Такой приказ был назван вексель. Использование переводных векселей облегчило торговлю, поскольку избавило торговцев от необходимости носить с собой большие количества валюты (например, золота) для покупки товаров и услуг.

Ранние года

Есть ранние свидетельства использования чеков. В Индии во время Империя Маурьев (с 321 по 185 г. до н.э.) использовался коммерческий инструмент, называемый адеша, который был приказом банкиру выплатить деньги по банкноте третьему лицу.[9]

Считается, что древние римляне использовали раннюю форму проверки, известную как предписания в I веке до нашей эры.[10]

Начиная с третьего века нашей эры, банки в Персидский территории начали выдавать аккредитивы.[11] Эти письма были названы чак, что означает «документ» или «договор».[12] В чак стал сакк позже использовался трейдерами в Аббасидский халифат и другие земли, управляемые арабами.[13] Транспортировка бумаги сакк было безопаснее, чем перевозить деньги. В девятом веке купец в одной стране мог обналичить сакк нарисован на его банке в другой стране.[14]

В 13 веке в Венеция то вексель был разработан как юридический механизм, позволяющий осуществлять международную торговлю без необходимости перевозить большое количество золота и серебра. Впоследствии их использование распространилось на другие европейские страны.

В начале 1500-х гг. Голландская Республика, чтобы защитить большие скопления наличных денег, люди стали вкладывать деньги в «кассиры». Эти кассиры держали деньги за определенную плату. Конкуренция вынудила кассиров предложить дополнительные услуги, включая выплату денег любому лицу, имеющему письменное распоряжение от вкладчика сделать это. Они сохранили записку как доказательство оплаты. Эта концепция распространилась в Англии и других странах.[15]

Современная эра

К 17 веку переводные векселя использовались для внутренних платежей в Англии. Затем начали развиваться чеки - разновидность переводных векселей. Изначально их называли нарисованные заметки, потому что они позволяли клиенту использовать средства, которые у него были на счете в банке, и требовали немедленной оплаты. Они были написаны от руки, и один из самых ранних из ныне известных изображений был нарисован на изображениях господ Моррис и Клейтон, писцы и банкиры из Лондонский Ситии датирован 16 февраля 1659 г.[16]

В 1717 г. Банк Англии впервые использовала предварительно напечатанную форму. Эти формы были напечатаны на «чековой бумаге», чтобы предотвратить мошенничество, и клиенты должны были присутствовать лично и получать пронумерованные формы у кассира. После выписки чек возвращался в банк для расчета. Запрет на банкноты в Англии восемнадцатого века еще больше способствовал использованию чеков.[17]

Примерно до 1770 года между лондонскими банками происходил неофициальный обмен чеками. Клерки каждого банка посещали все другие банки, чтобы обменять чеки, при этом ведя подсчет остатков между ними, пока они не рассчитались друг с другом. Повседневная чек клиринг началось примерно в 1770 году, когда банковские служащие встретились в «Пять колоколов», таверне в Ломбард-стрит в лондонском Сити, чтобы обменять все свои чеки в одном месте и оплатить остатки наличными. Это был первый расчетная палата банкиров.

Провинциальные клиринговые палаты были созданы в крупных городах по всей Великобритании для облегчения оформления чеков в банках в том же городе. Бирмингем, Брэдфорд, Бристоль, Халл, Лидс, Лестер, Ливерпуль, Манчестер, Ньюкасл, Ноттингем, Шеффилд и Саутгемптон имели свои собственные расчетные палаты.[18]

В Америке Банк Нью-Йорка, основанный Александром Гамильтоном в 1784 году, начал выпускать чеки.[19] Самый старый сохранившийся образец полной американской чековой книжки 1790-х годов был обнаружен семьей в Нью-Джерси. Документы в некотором роде похожи на современные чеки: некоторые данные предварительно напечатаны на листах бумаги рядом с пустыми полями, где другая информация может быть написана вручную по мере необходимости.[20]

Считается, что Коммерческий банк Шотландии был первым банком, который в 1811 году персонализировал чеки своих клиентов, напечатав имя владельца счета вертикально вдоль левого края. В 1830 г. Банк Англии представили книги 50, 100 и 200 форм и их копии, переплетенные или прошитые. Эти проверить книги стал обычным форматом для рассылки чеков клиентам банка.

В конце 19 века в нескольких странах были приняты законы о чеках. Великобритания прошла Закон о переводных векселях 1882 г., а Индия прошла Закон об оборотных инструментах 1881 года;[21] которые оба покрывали чеки.

В 1931 г. была сделана попытка упростить международное использование чеков. Женевская конвенция об унификации закона о чеках.[22] К конвенции присоединились многие государства Европы и Южной Америки, а также Япония. Однако страны, включая США и членов Британское Содружество не участвовали, и поэтому по-прежнему было очень трудно использовать чеки через границы страны.

В 1959 г. был принят стандарт машиночитаемых символов (MICR) был согласован и запатентован в США для использования с чеками. Это открыло путь для первых автоматических считывающих / сортировочных машин для проверки чеков. По мере роста автоматизации в последующие годы произошли резкие изменения в способах обработки и обработки чеков. Контрольные объемы продолжали расти; в конце 20 века чеки были самым популярным неналичные метод проведения платежей, миллиарды из которых обрабатываются каждый год. В большинстве стран пик объемов чеков пришелся на конец 1980-х или начало 1990-х годов, после чего электронные методы оплаты стали более популярными, а использование чеков сократилось.

В 1969 г. проверить гарантийные карты были введены в нескольких странах, что позволило розничному продавцу подтвердить, что чек будет признан при использовании в торговая точка. Кассир подписывал чек перед продавцом, который сравнивал подпись с подписью на карте, а затем записывал номер чековой гарантийной карты на обратной стороне чека. Такие карты, как правило, были прекращены и заменены дебетовые карты, начиная с середины 1990-х гг.

С середины 1990-х годов многие страны приняли законы, разрешающие проверить усечение, в котором физический чек преобразуется в электронную форму для передачи в банк-плательщик или расчетную палату. Это устраняет громоздкое физическое представление и экономит время и затраты на обработку.

В 2002 г. Еврочек Система была прекращена и заменена отечественными клиринговыми системами. Старые еврочеки все еще можно было использовать, но теперь они обрабатывались национальными клиринговыми системами. В то время ряд стран воспользовались возможностью полностью отказаться от использования чеков. По состоянию на 2010 год многие страны либо полностью отказались от использования чеков, либо сообщили, что сделают это в будущем.

Части чека

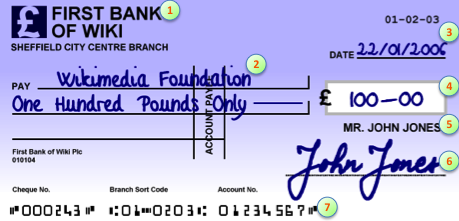

Четыре основных элемента на чеке:

- Выдвижной ящик: физическое или юридическое лицо, чей транзакционный счет должен быть открыт. Как правило, на чеке заранее напечатаны имя и счет выдавшего платежа, и его обычно подписывает лицо.

- Получатель платежа: физическое или юридическое лицо, которому должна быть выплачена сумма.

- Плательщик: банк или другое финансовое учреждение, в котором можно предъявить чек к оплате. Обычно это заранее напечатано на чеке.

- Количество: сумма в валюте. Сумма и валюта (например, доллары, фунты и т. Д.) Обычно должны быть записаны прописью и цифрами. Валютой обычно является местная валюта, но может быть и иностранная валюта.

По мере того, как в XIX и XX веках количество чеков увеличивалось, добавлялись дополнительные элементы для повышения безопасности или упрощения обработки для финансового учреждения. Для авторизации чека требовалась подпись векселя, и это основной способ аутентификации чека. Во-вторых, стало обычным записывать сумму не только цифрами, но и словами, чтобы избежать ошибок и затруднить обманное изменение суммы после выписки чека. Закон не требует указывать сумму прописью, хотя некоторые банки отказываются принимать чеки, в которых сумма не указана как цифрами, так и прописью.

Была добавлена дата выдачи, и чеки могут стать недействительными через определенное время после выдачи. В США[23] и Канада[24] чек обычно действителен в течение шести месяцев после даты выдачи, после чего он просроченный чек, но это зависит от того, где выписан чек. В Австралии чек обычно действителен в течение пятнадцати месяцев с даты проверки.[25] Чек с датой выдачи в будущем, чек с последующей датой, возможно, не смогут быть представлены до истечения этой даты. В некоторых странах написание почтового чека с датой может быть просто проигнорировано или незаконно. И наоборот, просроченный чек имеет дату выпуска в прошлом.

Был добавлен контрольный номер и выпущены чековые книжки, так что контрольные номера были последовательными. Это позволило банкам выявить базовое мошенничество и исключить возможность предъявления одного чека дважды.

В некоторых странах, например в США, чеки могут содержать служебную строку, где цель чека может быть указана для удобства, не затрагивая официальную часть чека. В Соединенном Королевстве строка для заметок недоступна, и такие записи могут быть написаны на обратной стороне чека.

В США вверху (если чек ориентирован вертикально) обратной стороны чека обычно есть одна или несколько пустых строк, помеченных чем-то вроде «Поддержать здесь».

Начиная с 1960-х годов, машиночитаемая информация о маршрутах и учетных записях была добавлена в конец чеков в MICR формат, который позволил автоматизировать сортировку и маршрутизацию чеков между банками и привел к автоматизированным центральным клиринговым механизмам. Информация, представленная в нижней части чека, зависит от страны, и стандарты устанавливаются системой клиринга чеков каждой страны. Это означает, что получателю больше не нужно обращаться в банк, выпустивший чек, вместо этого он может положить его в свой банк или любой другой банк, и чек будет направлен обратно в банк-отправитель, а средства будут переведены в свой собственный банк. учетная запись.

В США нижние 5/8 дюйма[26] чека зарезервировано только для символов MICR. Вторжение в зону MICR может вызвать проблемы, когда чек проходит через клиринговую палату, требуя, чтобы кто-то распечатал полоску коррекции чека MICR[27] и приклеиваем к чеку. Многие новые банкоматы не используют депозитные конверты и фактически сканируют чек во время его внесения и отклоняют его.[28] чеки из-за вторжения почерка, мешающего чтению MICR. Это может вызвать значительные неудобства, поскольку вкладчику, возможно, придется несколько дней ждать, пока банк откроется, и у него могут возникнуть трудности с доступом к банку, даже когда они открыты; это может задержать доступность части депозита, которую их банк предоставляет немедленно, а также остатка депозита. Условия обслуживания для многих депозитов с мобильных устройств (камеры сотовых телефонов) также требуют, чтобы раздел MICR был читаемым. Не все символы MICR были напечатаны во время выписки чека, так как дополнительные символы будут напечатаны позже для кодирования суммы; таким образом, небрежная подпись может скрыть символы, которые позже будут там напечатаны. Поскольку символы MICR больше не обязательно печатаются магнитными чернилами и будут сканироваться с помощью оптических, а не магнитных средств, считывающие устройства не смогут отличить чернила ручки от предварительно напечатанных магнитных чернил; Эти изменения позволяют печатать чеки на обычных домашних и офисных принтерах без необходимости предварительно распечатывать формы чеков, позволяют снимать депозит через банкомат, мобильные депозитыи упростить создание электронных копий чеков.

Для дополнительной защиты чек можно скрещенный, который ограничивает использование чека, поэтому средства должны быть переведены на банковский счет. Формат и формулировка варьируются от страны к стране, но обычно две параллельные линии могут быть размещены либо вертикально поперек чека, либо в верхнем левом углу. Кроме того, нельзя использовать слова «или на предъявителя» или, если они предварительно напечатаны на чеке, необходимо вычеркнуть их в строке получателя. Если на чеке перечеркнуты слова «Получатель счета» или что-то подобное, то чек может быть оплачен только на банковский счет лица, первоначально указанного в качестве получателя, поэтому он не может быть подтвержден другому получателю.

Приложенные документы

Проверки иногда включают дополнительные документы. Страница в чековой книжке может состоять как из самого чека, так и из корешка или корешок - при выписке чека отсоединяется только сам чек, а корешок сохраняется в чековой книжке как запись о чеке. В качестве альтернативы, чеки могут регистрироваться на копировальной бумаге за каждым чеком, на листах бухгалтерской книги между чеками или на обратной стороне чековой книжки или в полностью отдельном реестре транзакций, который поставляется с чековой книжкой.

При отправке чека отдельным письмом или "уведомление о переводе"может быть прикреплен для информирования получателя о цели чека - формально, на какой счет дебиторской задолженности следует зачислить средства. Это часто делается формально с использованием предоставленной квитанции при оплате счета или неофициально посредством письма при отправке специального проверять.

Применение

Стороны регулярных проверок обычно включают выдвижной ящик, вкладчик выписывает чек; а трассат финансовое учреждение, в котором можно предъявить чек к оплате; и получатель платежа юридическое лицо, которому чекодатель выдает чек. Чертежник Черновики или рисует чек, который еще называют разрезать чек, особенно в США. Также может быть бенефициар- например, при депонировании чека у хранителя брокерского счета получатель платежа будет хранителем, но чек может иметь пометку «F / B / O» («в пользу») получателя.

В конечном итоге также есть как минимум один одобрять обычно это финансовое учреждение, обслуживающее счет получателя, или, в некоторых случаях, третья сторона, которой получатель должен или желает отдать деньги.

Получатель платежа, который принимает чек, обычно депозит его на счет в банке получателя, и пусть банк обработает чек. В некоторых случаях получатель отнесет чек в отделение банка плательщика и обналичит его там. Если чек отклонен в банке плательщика (или банк плательщика возвращает чек в банк, в который он был депонирован) из-за недостаточности средств для оплаты чека, то считается, что чек был опозоренный. После того, как чек утвержден и все соответствующие счета были зачислены, на чеке ставится какой-либо знак аннулирования, например штамп «оплачено». Чек теперь аннулированный чек. Аннулированные чеки помещаются в файл владельца счета. Владелец счета может запросить копию аннулированного чека в качестве доказательства оплаты. Это известно как цикл очистки чеков.

Чеки могут быть утеряны или сброшены в течение цикла, или могут быть отложены, если потребуется дополнительная проверка в случае подозрения на мошенничество. Таким образом, чек может отскочить через некоторое время после его внесения.

Из-за опасений по поводу количества времени, которое потребовалось Чековая и кредитно-клиринговая компания для очистки чеков, Соединенное Королевство Управление добросовестной торговли в 2006 г. учредил рабочую группу для изучения цикла клиринга чеков. В их отчете говорится, что время клиринга можно сократить, но что затраты, связанные с ускорением цикла клиринга чеков, не могут быть оправданы, учитывая, что использование чеков сокращается.[29] Однако они пришли к выводу, что самая большая проблема - это неограниченное время, которое может потребоваться банку, чтобы опозорить чек. Для решения этой проблемы были внесены изменения таким образом, чтобы максимальное время после внесения чека, в течение которого он мог быть опровергнут, составляло шесть дней, что было известно как принцип «уверенности в судьбе».

Преимущество кассира в использовании чеков вместо дебетовая карточка транзакции, заключается в том, что они знают, что банк-получатель не выдаст деньги до нескольких дней спустя. Оплата чеком и внесение депозита до того, как он будет оплачен банком получателя, называется "кайтинг"или" плавающий "и, как правило, незаконен в США, но редко применяется, за исключением случаев, когда чековщик использует несколько чековых счетов в нескольких учреждениях для увеличения задержки или кражи средств.

Снижение использования

Использование чеков снижается в течение нескольких лет, как для торговая точка транзакции (для каких кредитных карт и дебетовые карты становятся все более предпочтительными) и для платежей третьим сторонам (например, оплата счетов), снижение которых ускорилось появлением телефонного банкинга и онлайн банкинг. Будучи бумажными, обработка чеков обходится банкам дорого по сравнению с электронными платежами, поэтому банки во многих странах теперь не поощряют использование чеков, взимая плату за чеки или делая альтернативы более привлекательными для клиентов. В частности, обработка денежных переводов требует больших усилий и времени. Чек должен быть вручен лично или отправлен по почте. Подъем банкоматы (Банкоматы) означает, что небольшие суммы наличных часто легко доступны, поэтому иногда нет необходимости вместо этого выписывать чек на такие суммы.

Альтернативы чекам

Альтернатива платежные системы включают:

- Наличные

- Дебетовая карточка выплаты

- Кредитная карта выплаты

- Прямой дебет (инициирован получателем)

- Прямой кредит (по инициативе плательщика), ACH в нас, жиро в Европе, Прямой вход в Австралии

- Телеграфный перевод (местные и международные), такие как западный союз и MoneyGram

- Электронная оплата счетов с помощью Интернет-банкинг

- Сервисы онлайн-платежей, например PayPal, Единый платежный интерфейс, PhonePe, Paytm и Worldpay

- Денежные переводы

Европа

В большинстве европейских стран чеки сейчас используются редко, даже для платежей третьим лицам. В этих странах предприятиями стандартной практикой является публикация своих банковских реквизитов в счетах-фактурах, чтобы облегчить получение платежей жиро. Еще до появления онлайн-банкинга в некоторых странах можно было совершать платежи третьим лицам, используя Банкоматы, который может точно и быстро фиксировать суммы счетов, сроки оплаты и банковские реквизиты получателя с помощью считывателя штрих-кода, чтобы уменьшить количество ключей. В некоторых странах ввод номера банковского счета приводит к тому, что банк раскрывает имя получателя платежа в качестве дополнительной защиты от мошенничества. При использовании чека бремя инициирования платежа ложится на получателя, тогда как при жиро-переводе ответственность за осуществление платежа ложится на плательщика (составитель бумажного чека наталкивает на веревку: он не может вытеснить деньги своего собственного счета и на счет получателя. Выписывая бумажный чек, он передает дальний конец веревки получателю, который потянет в удобное для него время. Напротив, жиро больше сродни телеграфному переводу, в что плательщик отталкивает свои деньги к получателю). Этот процесс также упрощен с процедурной точки зрения, поскольку чеки никогда не выставляются, могут утверждаться, что они были отправлены, или требуют банковского обслуживания или оформления.

В Германии, Австрии, Швейцарии, Лихтенштейне, Нидерландах, Бельгии, Люксембурге, Норвегии, Швеции, Финляндии, Дании и Исландии жиро-переводы были стандартной процедурой с 1950-х годов для отправки и получения регулярных платежей, таких как аренда и заработная плата, и даже почтовые переводы. счета-фактуры. В Нидерландах, Австрии и Германии все виды счетов обычно сопровождаются так называемыми acceptgiros [нл] (Нидерланды) или Überweisungsträger [де] (Немецкий), которые по сути представляют собой стандартизированные формы заказа на банковский перевод, на которых предварительно напечатаны реквизиты счета получателя и сумма к оплате. Плательщик заполняет данные своего счета и передает форму клерку в своем банке, который затем переводит деньги. Также очень распространено разрешение получателю автоматически снимать запрошенную сумму со счета плательщика (Lastschrifteinzug (Немецкий) или Инкассо (мачтигинг) (Нидерланды)). Как и при оплате чеком, получателю нужен только номер банка и счета плательщика. С начала 1990-х годов этот способ оплаты также был доступен для продавцов. В этих странах широко распространены дебетовые карты, поскольку практически все банки выпускают дебетовые карты вместо простых. Карты банкоматов для использования на текущих счетах. Прием чеков еще больше сократился с конца 1990-х годов из-за отмены Еврочек. Обналичивание чека в иностранном банке возможно, но обычно очень дорого.

В Финляндии банки прекратили выпуск личных чеков примерно в 1993 году в пользу жиросистем, которые в настоящее время почти полностью инициируются электронным способом либо через интернет-банкинг, либо через платежные автоматы, расположенные в банках и торговых центрах. Все Скандинавские страны использовали взаимосвязанную международную жиросистему с 1950-х годов, а в Швеции чеки сейчас почти полностью отменены; в Дании все банки перестали принимать чеки с 1 января 2017 года.[30] Дебетовые карты теперь предпочтительнее для прямых платежей в магазине, когда не используются наличные. Для платежей в крупных магазинах, таких как покупка автомобиля, тип чека, денежный перевод (Шведский: postväxel) все еще используется.

В Польше чеки были изъяты из употребления в 2006 году, в основном из-за отсутствия популярности из-за широкого распространения кредит и дебетовые карты. Электронные платежи в Европейском Союзе теперь являются быстрыми и недорогими - обычно бесплатными для потребителей.

В Соединенном Королевстве, Ирландии, Франции, а также в некоторой степени в Монако, Италии и Сан-Марино чеки по-прежнему популярны, отчасти потому, что чеки остаются бесплатными для частных клиентов; тем не менее, все более популярными становятся банковские переводы. С 2001 года предприятия Соединенного Королевства совершили больше электронных платежей, чем чековых платежей. Количество автоматических платежей увеличилось с 753 миллионов в 1995 году до 1,1 миллиарда в 2001 году, а количество чеков сократилось за тот же период с 1,14 до 1,1 миллиарда платежей.[31] Большинство коммунальных предприятий Соединенного Королевства взимают более низкие цены с клиентов, которые платят прямой дебет чем для других способов оплаты, в том числе электронных. Подавляющее большинство розничных продавцов в Соединенном Королевстве и многие во Франции не принимают чеки в качестве платежного средства в течение нескольких лет, и гарантийные карты по чекам больше не выдаются. Например, Оболочка в сентябре 2005 г. объявила, что больше не будет принимать чеки на своих заправочных станциях в Великобритании.[32] Вскоре за ним последовали и другие крупные розничные продавцы топлива, такие как Texaco, BP, и Всего. Asda объявил в апреле 2006 года, что прекратит прием чеков, первоначально в качестве судебного разбирательства в районе Лондона,[33] и Сапоги объявил в сентябре 2006 г., что прекратит прием чеков, первоначально как испытание в Сассекс и Суррей.[34] Карри (и другие магазины в Группа DSGi) и WH Smith также больше не принимают чеки. В настоящее время широко прогнозируется, что чеки уйдут в прошлое или, в лучшем случае, станут нишевым продуктом, используемым для платежей частным лицам или очень большому количеству мелких поставщиков услуг, которые не желают предоставлять свои банковские реквизиты клиентам, чтобы разрешить электронные платежи. или они не хотят, чтобы их обременяли частой проверкой своих банковских счетов и сверкой их с причитающимися суммами (например, учителя музыки, инструкторы по вождению, уроки детского спорта, небольшие магазины, школы).[35] Великобритания Платежный совет объявил в декабре 2009 года, что проверки будут постепенно отменены к октябрю 2018 года, но только если будут разработаны адекватные альтернативы. Они намеревались проводить ежегодные проверки работы других платежных систем, и окончательный пересмотр решения должен был состояться в 2016 году.[36] Однако опасения были выражены благотворительными организациями и пожилыми людьми, которые все еще активно используют чеки, а планы замены были раскритикованы как открытые для мошенничества.[37] Поэтому в июле 2011 года Платежный совет Великобритании объявил, что чек не будет отменен.[38] По данным Payments UK, в 2016 году в Великобритании было обработано 432 миллиона межбанковских чеков и кредитных статей на сумму 472 миллиарда фунтов стерлингов.[39] В 2017 году для платежей и получения наличных использовалось 405 миллионов чеков на сумму 356 миллиардов фунтов стерлингов, в среднем 1,2 миллиона чеков в день, при этом только в Северной Ирландии проходило клиринг более 10 миллионов. Чековая и кредитная клиринговая компания отметила, что чеки по-прежнему высоко ценятся для оплаты счетов продавцов и коммунальных услуг и играют жизненно важную роль в бизнесе, клубах и общественных секторах, причем девять из 10 компаний заявили, что они получили или осуществили оплату чеком на ежемесячно.[40]

В июне 2014 года после успешного судебного разбирательства в Великобритании Barclays, британское правительство дало добро на план фото чека, позволяющий оплачивать чек, сфотографировав его, вместо того, чтобы физически вносить бумажный чек в банк.[41]

Северная Америка (Канада и США)

В 2002 году США по-прежнему в значительной степени полагались на чеки из-за удобства, которое они предоставляют плательщикам, и из-за отсутствия крупномасштабной системы электронных платежей на небольшие суммы.[42] С тех пор снижение использования чеков во всем мире также началось в США. Чек, хотя и не такой распространенный, как раньше, еще далек от полного исчезновения в США.[43]

В США в 2012 году было выплачено 18,3 миллиарда чеков на сумму 25,9 триллиона долларов.[44]

К 2001 году в США ежегодно выписывалось около 70 миллиардов чеков,[42] хотя около 17 миллионов взрослых американцев нет банковских счетов совсем.[45] Некоторые компании, которым человек платит чеком, превратят его в Автоматизированная клиринговая палата (ACH) или электронная транзакция. Банки пытаются сэкономить время на обработке чеков, отправляя их в электронном виде между банками. Клиринг чеков обычно осуществляется через электронного чекового брокера, например Информационный центр, Viewpointe LLC или Федеральные резервные банки. Копии чеков хранятся в банке или у брокера в течение периода до 99 лет, поэтому некоторые архивы чеков выросли до 20. петабайты. Доступ к этим архивам теперь доступен по всему миру, поскольку большая часть банковских программ теперь выполняется за рубежом. Многие коммунальные услуги и большинство кредитных карт также позволяют клиентам производить оплату, предоставляя банковскую информацию и позволяя получателю получать платеж со счета клиента (прямой дебет). Многие люди в США до сих пор используют бумагу денежные переводы для оплаты счетов или перевода денег, что является уникальным типом чека. Они обладают преимуществами безопасности по сравнению с пересылкой наличных по почте и не требуют доступа к банковскому счету.[42]

В Канаде чеки используются реже, чем в США, и она быстро сокращается по настоянию Канадской банковской ассоциации.[46] Правительство Канады утверждает, что пересылка чека по почте в 6,5 раз дороже, чем внесение прямого депозита. Канадская платежная ассоциация сообщила, что в 2012 году использование чеков в Канаде составляло только 40% от общего объема финансовых транзакций.[47] В Interac система, позволяющая мгновенно переводить средства через чип или магнитная полоса и ШТЫРЬ, широко используется торговцами до такой степени, что немногие торговцы кирпичом и строительным раствором принимают чеки. Многие продавцы принимают дебетовые платежи Interac, но не принимают платежи по кредитным картам, хотя большинство терминалов Interac могут поддерживать платежи по кредитным картам. Финансовые учреждения также облегчают переводы между счетами в разных учреждениях с Электронный перевод денег (ЕМТ) сервис.

Однако чеки по-прежнему используются для государственных платежей, заработной платы, аренды и оплаты коммунальных услуг. прямые депозиты платежи по счетам через Интернет или телефонные разговоры все шире используются.

Канадское правительство начало поэтапную отмену всех государственных проверок с апреля 2016 года.[48][неудачная проверка]

Азия

Во многих азиатских странах чеки никогда широко не использовались и обычно использовались только богатыми, с наличные используется для большинства платежей. Там, где использовались чеки, их количество быстро сокращалось, к 2009 году в Японии, Южной Корее и Тайвань. Эта тенденция к снижению была усилена развитой инфраструктурой финансовых услуг на этих развитых рынках. Во многих развивающихся странах Азии наблюдается рост использования электронный платеж системы, в целом «перепрыгнув» менее эффективную систему проверки.[49]

Индия - одна из немногих стран Азии, где действительно широко используются чеки. У него была давняя традиция использования чеков, и еще в 1881 году были приняты законы, формализующие использование чеков. В 2009 году чеки по-прежнему широко использовались в качестве платежного средства в торговле, а также частными лицами для оплаты других лиц или счетов за коммунальные услуги. Одна из причин заключалась в том, что банки обычно бесплатно предоставляли чеки владельцам индивидуальных счетов. Однако чеки сейчас редко принимаются в торговая точка в розничных магазинах, где наличные и открытки являются предпочтительными способами оплаты. Электронные платежные переводы продолжали набирать популярность в Индии, и, как и в других странах, это привело к последующему сокращению объемов ежегодно выпускаемых чеков. В 2009 г. Резервный банк Индии сообщил, что использование чеков сократилось на пять процентов по сравнению с предыдущим годом.[50]

Океания

В Австралии, следуя мировым тенденциям, использование чеков продолжает сокращаться. В 1994 году стоимость ежедневных чековых операций составляла 25 миллиардов австралийских долларов; к 2004 году этот показатель упал до 5 миллиардов австралийских долларов, а к 2018 году - всего до 1 миллиарда австралийских долларов, причем почти половина этой суммы приходится на B2B транзакции.[51] Персональные чеки практически не используются благодаря давнему использованию EFTPOS система BPAY, электронные переводы и дебетовые карты.

В Новой Зеландии платежи чеками сократились с середины 1990-х годов в пользу электронных методов оплаты. В 1993 году на чеки приходилось более половины операций через национальную банковскую систему, при этом в среднем на душу населения приходилось 130 чеков в год. К 2006 году чеки сильно отставали EFTPOS (дебетовая карточка) транзакции и электронные кредиты, составляющие лишь девять процентов транзакций, в среднем 41 чековая транзакция на душу населения в год.[52] Большинство розничных магазинов больше не принимают чеки; те, которые действительно требуют удостоверения личности государственного образца или «чековой идентификационной карты» магазина, прежде чем их можно будет принять в качестве оплаты. В 2020 г. Кивибанк прекращенные проверки.[53] В том же году все четыре крупных банка (ASB, BNZ, ANZ и Westpac) также объявил о планах прекратить проверки.[54][55]

Варианты регулярных проверок

В дополнение к регулярным проверкам был разработан ряд вариантов для удовлетворения конкретных потребностей или решения проблем при использовании регулярных проверок.

Кассовые чеки и банковские тратты

Кассовые чеки и банковские векселя, также известен как банковские чеки, банковские чеки или казначейские чеки, являются чеками, выпущенными на средства финансового учреждения, а не владельца индивидуального счета. Обычно термин кассовый чек используется в США и Проект банкира используется в Великобритании и большинстве стран Содружества. Механизм немного отличается от страны к стране, но, как правило, банк, выписывающий чек или тратту, выделяет средства в момент выписки чека. Это дает гарантию, за исключением банкротства банка, что оно будет выполнено. Кассовые чеки считаются ничем не хуже наличных денег, но они по-прежнему являются чеками - заблуждение, которое иногда используют мошенники. Утерянный или украденный чек может быть заблокирован, как и любой другой чек, поэтому оплата не полностью гарантирована.

Сертифицированная проверка

Когда заверенный чек выписан, банк, обслуживающий счет, проверяет, что в настоящее время на счете векселедателя достаточно средств для оплаты чека. Эти средства затем откладываются на внутреннем счете банка до тех пор, пока чек не будет обналичен или возвращен получателем. Таким образом, сертифицированный чек не может «отскочить», а его ликвидность аналогична наличным деньгам при отсутствии банкротства банка. Банк указывает на этот факт, делая отметку на лицевой стороне чека (технически называемый принятие).

Проверка заработной платы

Чек, используемый для выплаты заработной платы, может называться проверка заработной платы. Даже когда использование чеков на выплата заработной платы и зарплаты стали редкостью, словарный запас «зарплатный чек» по-прежнему широко использовался для описания выплаты заработной платы и окладов. Чеки заработной платы, выдаваемые военными солдатам или некоторыми другими государственными организациями своим служащим, бенефициарам и кредиторам, называются ордера.

Ордера

Ордера выглядят как чеки и проходят через банковскую систему как чеки, но не выписываются против очищенных средств в депозитный счет. Чек отличается от ордера тем, что ордер не обязательно подлежит оплате по требованию и не подлежит обсуждению.[56] Они часто выдаются государственными учреждениями, такими как военные, для выплаты заработной платы или поставщикам. В этом случае они являются инструкцией казначейскому отделу организации о выплате держателю варранта по требованию или после установленной даты погашения.

Дорожный чек

А дорожный чек предназначен для того, чтобы позволить лицу, подписавшему его, произвести безусловный платеж кому-то еще в результате оплаты эмитенту этой привилегии. Дорожные чеки обычно можно заменить в случае утери или кражи, и люди часто использовали их в отпуске вместо наличных денег, как многие предприятия принимали дорожные чеки в качестве валюты. Использование кредит или дебетовые карты начал заменять дорожные чеки в качестве стандарта отпускных денег из-за их удобства и дополнительной безопасности для продавца. В результате многие предприятия больше не принимают дорожные чеки.

Деньги или почтовый перевод

Чек, проданный почтовым отделением, банком или торговцем, например продуктовым магазином, для оплаты в пользу третьего лица, называется чеком. денежный перевод или почтовый заказ. Они оплачиваются заранее при оформлении заказа и гарантируются учреждением, которое их выпускает, и могут быть оплачены только названной третьей стороне. Это был распространенный способ отправки платежей на небольшие суммы третьим сторонам, избегая рисков, связанных с отправкой наличных по почте, до появления электронных методов оплаты.

Негабаритные чеки

Негабаритные чеки часто используются в общественных мероприятиях, таких как пожертвования денег на благотворительность или раздача призов, таких как Информационная служба издателей. Чеки обычно имеют размер 18 на 36 дюймов (46 см × 91 см);[57] однако, согласно Книга рекордов Гиннесасамый большой из когда-либо был размером 12 на 25 метров (39 футов × 82 фута).[58] До не давнего времени[когда?], независимо от размера, такие чеки могут быть обменены на их денежную стоимость, если они будут иметь те же части, что и обычный чек, хотя обычно негабаритный чек хранится как сувенир, и предоставляется обычный чек.[59] Любой банк может взимать дополнительную комиссию за оформление чека большего размера. Большинству банков необходимо, чтобы машиночитаемая информация на дне чеков считывалась в электронном виде, поэтому могут быть разрешены только очень ограниченные размеры из-за стандартизованного оборудования.

Платежные ваучеры

В США некоторые общественная помощь такие программы, как Специальная программа дополнительного питания для женщин, младенцев и детей, или Помощь семьям с детьми-иждивенцами сделать ваучеры доступны их бенефициарам, которые имеют право на определенную денежную сумму для покупки продуктовых товаров, которые считаются соответствующими критериям в рамках конкретной программы. Ваучер может быть депонирован, как и любой другой чек, в участвующем супермаркете или другом утвержденном предприятии.

Проверки по всему миру

Австралия

Закон о чеках 1986 года - это свод законов, регулирующих выдачу чеков и платежных поручений в Австралии. Процедурные и практические вопросы, регулирующие оформление чеков и платежных поручений, решаются Австралийская платежная клиринговая ассоциация (APCA).

В 1999 году банки приняли систему, позволяющую ускорить оформление чеков за счет электронной передачи информации о чеках, что сократило время оформления чеков с пяти до трех дней. До этого чеки необходимо было физически перевезти в банк-плательщик до начала обработки. Если чек не был оплачен, он возвращался физически.

Все лицензированные банки в Австралии могут выписывать чеки от своего имени. Небанковским организациям не разрешается выпускать чеки от своего имени, но они могут выдавать платежные поручения и оформлять на них платежные поручения (которые функционально не отличаются от чеков).

Канада

В Канаде: размеры и типы чеков, требования к подтверждению[60] и допуски MICR[61] под надзором Платежи в Канаде.

- Канадские чеки могут быть юридически выписаны на английском, французском или французском языках. Инуктитут.

- Теле-чек - это бумажный платежный элемент, напоминающий чек, за исключением того, что он не создается и не подписывается плательщиком - вместо этого он создается (и может быть подписан) третьей стороной от имени плательщика. Согласно правилам CPA, они запрещены в клиринговой системе с 1 января 2004 года.[62]

Индия

Чек был введен в Индию Банком Индостана, первым акционерным банком, основанным в 1770 году. В 1881 году был принят Закон об оборотных инструментах (Закон NI).[63] был принят в Индии, формализовав использование и характеристики таких инструментов, как чек, переводной и простой вексель. Закон NI обеспечил правовую основу для безналичных бумажных платежных инструментов в Индии.[21] В 1938 году Ассоциация клиринговых банков Калькутты, которая в то время была крупнейшей ассоциацией банкиров, приняла клиринговую палату.[21]

До 1 апреля 2012 года чеки в Индии были действительны в течение шести месяцев с даты их выдачи, до Резервный банк Индии выпустили уведомление, сократив их срок действия до трех месяцев с даты выдачи.[64]

Япония

В Японии чеки называются Когитте (小 切 手), и регулируются Когитте Закон [я].

Отказанные чеки называются Fuwatari Kogitte. (不 渡 り [я]小 切 手). Если владелец счета отклонит два чека за шесть месяцев, банк приостановит действие счета на два года. Если счет принадлежит публичной компании, их акции также будут приостановлены для торговли на фондовой бирже, что может привести к банкротству.

Новая Зеландия

Законодательство, касающееся конкретных инструментов, включает Закон о чеках 1960 года, часть Закона о переводных векселях 1908 года, который кодифицирует аспекты, связанные с инструментом оплаты чеками, в частности, процедуры индоссамента, представления и оплаты чеков. Поправка 1995 года предусматривала электронное предъявление чеков и удалила предыдущее требование о физической доставке чеков в банк-плательщик, открыв путь для проверить усечение и изображения. Усечение позволяет передавать электронное изображение всего или части чека в отделение банка-плательщика вместо громоздкого физического предъявления. Это сократило общее время оформления чека и устранило затраты на физическое перемещение чека.

В зарегистрированные банки под наблюдением Резервный банк Новой Зеландии предоставлять услуги по оплате чеков. После внесения в банк чеки обрабатываются в электронном виде вместе с другими розничными платежными инструментами. Homeguard v Kiwi Packaging часто цитируется прецедентное право, касающееся банковского обслуживания чеков, выставленных как полное урегулирование спорных счетов.[65]

объединенное Королевство

В Великобритании все чеки теперь должны соответствовать отраслевому стандарту оформления и шрифта ("Чековая и кредитно-клиринговая компания (C & CCC) Standard 3 "), должны быть напечатаны на бумаге определенного веса (CBS1) и содержать явно определенные функции безопасности.

С 1995 года все принтеры чеков должны быть членами Схемы аккредитации чековых принтеров (CPAS). Схема управляется компанией Check and Credit Clearing Company и требует, чтобы все чеки для использования в британском клиринговом процессе производились аккредитованными типографиями, которые приняли строгие стандарты безопасности.

Правила, касающиеся скрещенных чеков, изложены в Разделе 1 Закона о чеках 1992 года и предотвращают обналичивание чеков третьими сторонами или их оплату на их счета. На скрещенном чеке между двумя параллельными вертикальными линиями в центре чека напечатаны слова «только получатель счета» (или аналогичные). Это делает чек не подлежащим передаче другому лицу и позволяет избежать подтверждения и выплаты чеков на счет, отличный от счета указанного получателя. Пересечение чеков в основном гарантирует, что деньги будут переведены на счет предполагаемого получателя чека.

Из-за опасений по поводу количества времени, которое требовалось банкам для оформления чеков, Соединенное Королевство Управление добросовестной торговли в 2006 г. учредил рабочую группу для изучения цикла клиринга чеков. Они составили отчет[29] рекомендуя максимальное время для клиринга чеков, которое было введено в Великобритании с ноября 2007 года.[66] В отчете дата поступления кредита на счет получателя (обычно день внесения депозита) была обозначена буквой «Т». В «T + 2» (через два рабочих дня) стоимость будет учитываться при расчете процентов по кредиту или процентов за овердрафт на счете получателя. В «Т + 4» клиенты смогут снимать средства на текущих счетах или в «Т + 6» на сберегательных счетах (хотя часто это происходит раньше, по усмотрению банка). «T + 6» - это последний день, когда чек может быть возвращен без разрешения получателя - это известно как «уверенность судьбы». До введения этого стандарта (также известного как 2-4-6 для текущих счетов и 2-6-6 для сберегательных счетов) единственным способом узнать «судьбу» чека была «Специальная презентация», которая Обычно это связано с комиссией, когда банк плательщика связывается с банком получателя, чтобы узнать, есть ли у получателя деньги в это время. «Специальная презентация» была указана во время депозита.

Пик объемов чеков пришелся на 1990 год, когда было произведено четыре миллиарда чековых платежей. Из них 2,5 миллиарда были очищены через межбанковский клиринг, управляемый C & CCC, а оставшиеся 1,5 миллиарда - это внутренние чеки, которые либо были выплачены в филиал, в котором они были выписаны, либо обработаны внутри банка без прохождения клиринга. Когда объемы начали падать, перед клиринговыми банками встали проблемы другого характера: как извлечь выгоду из технологических улучшений в ухудшающейся деловой среде.

Хотя Великобритания не приняла евро в качестве своей национальной валюты, как это сделали другие европейские страны в 1999 году, многие банки начали предлагать счета в евро с чековыми книжками, в основном бизнес-клиентам. Чеки можно использовать для оплаты определенных товаров и услуг в Великобритании. В том же году C&C CCC создала клиринговую систему по чекам в евро для обработки чеков в евро отдельно от чеков в фунтах стерлингов в Великобритании.

Великобритания Платежный совет с 30 июня 2011 г. отозвал существующие Проверить схему гарантийной карты в Великобритании.[67] Эта услуга позволила гарантировать чеки на Точка продаж до определенного значения, обычно 50 или 100 фунтов стерлингов, при подписании перед продавцом дополнительной чековой гарантийной карты. Это произошло после длительного периода снижения их использования в пользу дебетовые карты.

Платежный совет предложил полностью закрыть централизованный клиринг чеков в Великобритании и назначил дату 31 октября 2018 года.[68] Однако 12 июля 2011 года Платежный совет объявил, что после противодействия депутатов, благотворительных групп и общественного мнения чек будет продолжать использоваться и больше не будет причин для поиска альтернативных бумажных платежей.[38]

Соединенные Штаты

В США чеки называются чеки и регулируются статьей 3 Единый торговый кодекс, под рубрикой Оборотные инструменты.[69]

- An проверка заказа- наиболее распространенная форма в США - выплачивается только указанному получателю или его или ее одобрять, так как обычно содержит язык «Оплатить заказ (имя)».

- А чек на предъявителя выплачивается любому, кто находится в владение документа: это будет иметь место, если в чеке не указан получатель платежа, или он подлежит оплате на «предъявителя», или «наличными», или «в кассу», или если чек подлежит оплате кому-либо, кто не физическое или юридическое лицо, например, если в строке получателя есть пометка «С Днем Рождения».

- А встречная проверка тот, который банк выдает владельцу счета лично. Обычно это делается для клиентов, которые открыли новую учетную запись или у которых закончились персональные чеки. В нем могут отсутствовать обычные функции безопасности.

В США терминология для чека исторически менялась в зависимости от типа финансового учреждения, в котором он выписан. В случае ссудо-сберегательная ассоциация это было оборотный порядок вывода (сравнить Оборотный порядок вывода средств со счета); если кредитный союз это было поделиться черновиком. «Чеки» были связаны с зарегистрированными коммерческими банками. Однако обычное использование все больше соответствует более поздним версиям статьи 3, где проверять означает любой или все эти оборотные инструменты. Определенные типы чеков, выписанных на государственное учреждение, особенно чеки заработной платы, можно назвать ордер на заработную плату.

Внизу каждого чека указан номер маршрута / счета в MICR формат. В Транспортный номер маршрута ABA это девятизначное число, в котором первые четыре цифры идентифицируют Федеральный резервный банк СШАрасчетно-кассовый центр. За ним следуют цифры с 5 по 8, идентифицирующие конкретный банк, обслуживаемый этим центром обработки чеков. Цифра 9 - это проверка контрольная цифра, вычисленный с использованием сложного алгоритма предыдущих восьми цифр.[70]

- Обычно за номером маршрута следует группа из восьми или девяти цифр MICR, которая указывает конкретный номер счета в этом банке. Номер счета присваивается независимо различными банками.

- Обычно за номером счета следует группа из трех или четырех цифр MICR, которая указывает конкретный номер чека из этой учетной записи.

- Маршрутный номер направления, также известный как транзитный номер, состоит из знаменателя, отражающего первые четыре цифры номера маршрута, и числителя через дефис, также известного как номер ABA, в котором первая часть представляет собой код города (1–49 ), если учетная запись находится в одном из 49 конкретных городов, или код штата (50–99), если он не находится в одном из этих конкретных городов; вторая часть числителя, разделенного дефисом, отражает цифры с 5-й по 8-ю маршрутного номера с удаленными ведущими нулями.[70]

А проект в США Единый торговый кодекс любой переводной вексель, подлежащий оплате по требованию или позднее. При оплате по требованию это "требовать тратту", или, если выписан на финансовое учреждение, чек.

Электронный чек или заменяющий чек был официально принят в США в 2004 году с принятием «Закона о чековом клиринге для 21 века» (или Проверить 21 акт). Это позволило создавать электронные чеки и перевод (усечение) бумажных чеков в электронные, что сокращает затраты и время обработки.

Спецификация для проверок в США дана в техническом отчете 2 комитета ANSI X9.[71]

индюк

В Турции чеки обычно используются только для коммерческих транзакций, и использование чеков с датой даты выпуска разрешено законом.[72]

Проверить мошенничество

Чеки были соблазнительной целью для преступников украсть деньги или товары из кассы, получателя или банка. За прошедшие годы был введен ряд мер по борьбе с мошенничеством.Они варьируются от таких вещей, как выписка чека, который трудно изменить после того, как он выписан, до таких механизмов, как пересечение чека, чтобы его можно было оплатить только на счет другого банка, обеспечивая некоторую отслеживаемость. Однако присущие чекам недостатки безопасности как способа оплаты, такие как наличие только подписи в качестве основного аутентификация метод и незнание, будут ли средства получены до завершения клирингового цикла, сделали их уязвимыми для ряда различных типов мошенничества.

Растрата

Воспользовавшись периодом плавания (проверить комплектование) для отсрочки уведомления о несуществующих денежных средствах. Это часто связано с попыткой убедить продавца или другого получателя в надежде, что получатель не заподозрит, что чек не будет оплачен, что дает время мошеннику исчезнуть.

Подделка

Иногда подделка документов является предпочтительным методом обмана банка. Одна из форм подделки включает использование законных чеков жертвы, которые были либо украдены, а затем обналичены, либо изменение чека, законно выписанного преступнику, путем добавления слов или цифр для увеличения суммы.

Кража личных данных

Поскольку проверки включают важную личную информацию (имя, номер учетной записи, подпись и в некоторых странах номер водительских прав, адрес или номер телефона владельца учетной записи), их можно использовать для кража личных данных. Эта практика была прекращена, поскольку кража личных данных стала широко распространенной.

Dishonored чеки

Оплаченный чек не может быть погашен по его стоимости и бесполезен; они также известны как RDI (возвращенный депозит), или NSF (нехватка средств) проверять. Чеки обычно не оплачиваются, потому что счет векселедателя был заморожен или ограничен, или потому что на момент погашения чека на его счету недостаточно средств. Чек, выписанный на счет, на котором недостаточно средств, считается отскочил и может быть назван резиновая проверка.[73] Банки обычно взимают с клиентов плату за выпуск неоплаченного чека, а в некоторых юрисдикциях такое действие является уголовным преступлением. Ящик также может выдавать Стоп на чеке, инструктируя финансовое учреждение не платить конкретный чек.

В Англия и Уэльс, они обычно возвращаются с пометкой «Обратиться к ящику» - указание связаться с лицом, выдавшим чек, для объяснения причин, по которым чек не был оплачен. Эта формулировка была введена после того, как банк был успешно предъявлен иск о клевета после возвращения чека с фразой «Недостаточно средств» после совершения ошибки - суд постановил, что, поскольку средств было достаточно, заявление было явно ложным и наносило ущерб репутации лица, выписавшего чек. Несмотря на использование этой измененной фразы, успешные судебные иски о клевете, возбужденные против банков физическими лицами, оставались за схожие ошибки.[74]

В Шотландии чек действует как присвоение денежной суммы получателю платежа. Таким образом, если чек не оплачен в Шотландии, средства, имеющиеся на банковском счете, «прикрепляются» и замораживаются до тех пор, пока на счет не будет зачислено достаточно средств для оплаты чека, чекодатель возвращает чек и передает его в банк. банк или чекодатель получает письмо от получателя платежа, в котором говорится, что он больше не имеет интереса к чеку.

Чек также может быть аннулирован, потому что он просрочен или не обналичен в течение «недействительности после даты». На многих чеках напечатано явное уведомление о том, что чек аннулируется через некоторое время. В США банки не требуются Единый торговый кодекс почтить просроченный чек, который представляет собой чек, предъявленный через шесть месяцев после даты.[23]

Потребительская отчетность

В США некоторые агентства по информированию потребителей, такие как ChexSystems, Службы раннего предупреждения и TeleCheck предоставляли проверить услуги верификации которые отслеживают, как люди управляют своими текущими счетами. Банки используют агентства для проверки соискателей счета. Тем, у кого низкий дебетовый счет, отказывают в использовании текущих счетов, потому что банк не может позволить себе овердрафт на счету.[75][76][77]

В Соединенном Королевстве, как и другие предметы, такие как Вносить деньги напрямую или Постоянные заказынеоплаченные чеки могут быть указаны в кредитном досье клиента, хотя и не по отдельности, и это не всегда происходит среди банков. Нечестные платежи с текущих счетов могут быть отмечены таким же образом, как и пропущенные платежи, в кредитном отчете клиента.

Ящик с замком

Обычно, когда клиенты оплачивают счета чеками (например, счета за газ или воду), почта отправляется на адрес "сейф"на почте. Там банк заберет всю почту, рассортирует ее, откроет, заберет чеки и уведомление о переводе , обработайте все с помощью электронного оборудования и отправьте средства на соответствующие счета. В современных системах, используя преимущества Проверить 21 акт, поскольку в Соединенных Штатах многие чеки превращаются в электронные объекты, а бумага уничтожается.

Смотрите также

- Аллонж - листок бумаги, прикрепленный к чеку, используемый для подтверждения его, когда на нем недостаточно места.

- Пустой чек - проверьте, где сумма оставлена незаполненной.

- Сертифицированная проверка - гарантируется банком.

- Электронная проверка - электронный перевод денежных средств.

- Хунди - исторический индийский чековый инструмент.

- Проверка труда - политическая концепция распределения товаров в обмен на работу.

- Оборотная корова - городская легенда, где корова использовалась в качестве чека.

- Замещающий чек - акт сканирования бумажных чеков и превращения их в электронные платежи.

- Транзитный чек - чек, выписанный не в том банке, в котором он предъявлен к оплате.

- Дорожный чек - предоплаченный чек, который можно использовать для оплаты в магазинах.

- Железнодорожные платежные чеки - удостоверение личности для получения зарплаты железнодорожникам.

- Гарантия оплаты

использованная литература

Сноски

- ^ Джеймс Уильям Гилбарт в 1828 году объясняет в сноске: «Большинство писателей пишут это проверять. Я принял форму выше, потому что она свободна от двусмысленности и аналогична бывшийшашка, королевская сокровищница. Он также используется Банк Англии «Офис проверки» ».[3]

Цитаты

- ^ "Чеки и банковские векселя. Факты и цифры". Платежная администрация Великобритании (UKPA). 2010. Архивировано с оригинал 13 июня 2010 г.. Получено 30 июн 2010.

- ^ "Проверить, проверить". Оксфордский словарь английского языка. Лондон: Oxford University Press. 2009. с. 350.

- ^ Гилбарт, Джеймс Уильям (1828). Практический трактат по банковскому делу, содержащий счет лондонского и графского банков ... обзор акционерных банков, филиалов Банка Англии и т. Д. (2-е изд.). Лондон: Э. Уилсон. п. 115.

- ^ «Чек против чека: в чем разница?». 22 июля 2016 г.

- ^ а б Международная энциклопедия сравнительного правоведения, часть 9, Глава 4: Оборотные инструменты, Питер Эллингер.

- ^ «Чек - Определение чека от Merriam-Webster». Получено 29 июля 2015.

- ^ Харпер, Дуглас. "проверка (п. 1)". Интернет-словарь этимологии. В архиве из оригинала 9 марта 2013 г.. Получено 19 мая 2014.

- ^ "проверять". Dictionary.com Несокращенный. Случайный дом. В архиве из оригинала 2 апреля 2014 г.. Получено 19 мая 2014.

- ^ "Резервный банк Индии - Публикации".

- ^ Дюрант, Уилл (1944). Цезарь и Христос: история римской цивилизации и христианства от их зарождения до 325 г.. История цивилизации. 3. Нью-Йорк: Саймон и Шустер. п. 749.

- ^ Сафари, Мейсам (2013). «Договорные структуры и схемы выплаты ценных бумаг Сукук». Международный журнал банковского дела и финансов. 10 (2). SSRN 2386365.

В течение 3-го века нашей эры финансовые фирмы в Персии (в настоящее время известной как Иран) и на других территориях персидской династии Сасанидов выпускали аккредитивы, известные как «чак».

- ^ Илья Якубович. (2012). Журнал Американского восточного общества, 132 (1), 116. doi: 10.7817 / jameroriesoci.132.1.0116

- ^ Глубб, Джон Багот (1988). Краткая история арабских народов. Дорсет Пресс. п. 105. ISBN 978-0-88029-226-9. OCLC 603697876.

- ^ «Как исламские изобретатели изменили мир». Независимый. Получено 29 июля 2015.

- ^ «Руководство по проверкам и мошенничеству с чеками» (PDF). Wachovia Bank. 2003. с. 4.

- ^ Чековая и кредитно-клиринговая компания (2009 г.). «Чеки и клиринг чеков: историческая перспектива» (PDF). п. 2. Получено 19 июн 2010.

- ^ Федеральный резервный банк Атланты, Эволюция чека как средства платежа: исторический обзор, 2008 В архиве 19 октября 2012 г. Wayback Machine

- ^ История чеков - Barclays, 2020

- ^ "Дометт, Генри Уильямс. История Банка Нью-Йорка, 1784-1884 гг. (1884)". 21 июля 2010 г.. Получено 23 января 2018.

- ^ "Недавно обнаруженная самая старая выживающая американская чековая книжка". Rarebookbuyer.com. 12 июля 2014 г.. Получено 23 января 2018.

- ^ а б c «Эволюция платежных систем в Индии = Резервный банк Индии».

- ^ «1 - Прогрессивное развитие права международной торговли: доклад Генерального секретаря Организации Объединенных Наций, 1966 год». 1966. Получено 29 июля 2015. Цитировать журнал требует

| журнал =(Помогите) - ^ а б «Единый торговый кодекс § 4-404». Конгресс США.

Банк не несет никаких обязательств перед клиентом, имеющим чековый счет, по оплате чека, за исключением сертифицированного чека, который предъявляется более чем через шесть месяцев после его даты, но он может взимать со счета своего клиента плату за платеж, произведенный после этого добросовестно. .

- ^ "Часто задаваемые вопросы о клиринге чеков, вопрос 7". Канадская платежная ассоциация. Архивировано из оригинал 10 июня 2011 г.. Получено 1 июля 2011.

- ^ «Справочник по юридическим вопросам для малого бизнеса: как долго действителен чек?». Департамент инноваций, промышленности, науки и исследований. 4 июля 2008 г. Архивировано с оригинал 14 сентября 2010 г.. Получено 26 мая 2009.

- ^ Справочник по основам MICR В архиве 21 апреля 2015 г. Wayback Machine

- ^ "SKU: USCST850, U.S. Bank Supply, дата обращения 20.03.2016". Usbanksupply.com. Архивировано из оригинал 29 марта 2016 г.. Получено 23 января 2018.

- ^ Часто задаваемые вопросы о депозитных банкоматах Федерального кредитного союза CPM Проверено 20 марта 2016. Также автор получил пару чеков с вторжением в почерк символов MICR, которые были отклонены.

- ^ а б «Отчет рабочей группы по проверкам» (PDF). Лондон: Управление добросовестной торговли. Ноябрь 2006. с. 297. Архивировано с оригинал (PDF) 19 марта 2009 г.. Получено 26 мая 2009.

- ^ «Дания официально убивает чек». 16 декабря 2016 г.. Получено 2 декабря 2017.

- ^ «Популярность чеков ослабевает». Новости BBC. Лондон. 25 июля 2002 г.. Получено 26 мая 2009.

- ^ «Шелл запрещает оплату чеком». Новости BBC. Лондон. 10 сентября 2005 г.. Получено 26 мая 2009.

- ^ "Чеки в Asda". Хранитель. Лондон. Ассоциация прессы. 3 апреля 2006 г.. Получено 26 мая 2009.

- ^ "Розничная торговля на Хай-стрит запрещает чеки". Новости BBC. Лондон. 12 сентября 2006 г.. Получено 26 мая 2009.

- ^ Джонатан, Даффи (27 ноября 2003 г.). "Проверка". Новости BBC. Лондон. Получено 26 мая 2009.

- ^ «Отмена чеков будет прекращена в 2018 году». Новости BBC. 16 декабря 2009 г.. Получено 16 декабря 2009.

- ^ «Планы по прекращению проверок подвергаются критике со стороны банков». Новости BBC. 11 декабря 2010 г.. Получено 12 декабря 2010.

- ^ а б "Банки говорят, что чеки не сдавать в лом". Новости BBC. 12 июля 2011 г.

- ^ «Статистика платежей Великобритании за 2016 год» (PDF). Платежи в Великобритании. Архивировано из оригинал (PDF) 7 января 2017 г.. Получено 30 сентября 2019.

- ^ «Проверить рынок 2018». Чековая и кредитно-клиринговая компания. Получено 30 сентября 2019.

- ^ "Проверить фото план получит добро". Новости BBC. 25 июня 2014 г.

- ^ а б c Организация экономического сотрудничества и развития, изд. (2002). Будущее денег. Париж: ОЭСР. С. 76–79. ISBN 978-92-64-19672-8.

- ^ «Исследование платежей Федеральной резервной системы - Ежегодное приложение за 2018 год». Федеральный резерв. Получено 17 мая 2019.

- ^ «Исследование платежей Федеральной резервной системы за 2013 год». Федеральный резерв. Архивировано из оригинал 9 июля 2015 г.. Получено 8 июля 2015.

- ^ Эллис, Дэвид (2 декабря 2009 г.). «17 миллионов американцев не имеют банковского счета». Новости CNN. Получено 3 сентября 2011.

- ^ «Архивная копия». Архивировано из оригинал 18 января 2017 г.. Получено 17 января 2017.CS1 maint: заархивированная копия как заголовок (ссылка на сайт)

- ^ «Изучение канадских способов оплаты и тенденций» (PDF). Канадская платежная ассоциация. Октябрь 2012 г. Архивировано с оригинал (PDF) 29 октября 2013 г.. Получено 24 октября 2013.

- ^ Выберите все подходящие варианты (7 декабря 2015 г.). "Прямой депозит". Servicecanada.gc.ca. Получено 23 января 2018.

- ^ "'Движение зеленых платежей должно повлиять на ситуацию в сфере платежей в США ". euromonitor.com. 4 мая 2010 г.. Получено 24 июля 2010.

- ^ «Электронные транзакции растут, использование чеков падает на 5 процентов». Новости SiliconIndia. 27 августа 2009 г.

- ^ «Тенденции развития платежных клиринговых и расчетных систем» (PDF). Резервный банк Австралии. Август 2018 г.. Получено 21 ноября 2019.

- ^ «Платежные и расчетные системы в Новой Зеландии». Резервный банк Новой Зеландии. Март 2008 г.. Получено 19 сентября 2010.

- ^ Лок, Гарри (28 февраля 2020 г.). «Кивибанк выписывается: последний день, когда клиенты могут использовать чеки». Радио Новой Зеландии. Получено 15 мая 2020.

- ^ Эдмундс, Сьюзан (13 мая 2020 г.). «BNZ, ANZ, Westpac прекращают использование чеков». Вещи. Получено 15 мая 2020.

- ^ «ASB откажется от использования чеков». Радио Новой Зеландии. 16 мая 2020. Получено 16 мая 2020.

- ^ "Проверять". Глоссарий бухгалтерских терминов. A-Z-Dictionaries.com. 2005. Архивировано с оригинал 7 марта 2009 г.. Получено 26 мая 2009.

- ^ "Большие чеки". Megaprint Inc. Получено 26 мая 2009.

- ^ «День GWR - Кувейт: действительно большая проверка». Книга Рекордов Гиннесса. 2009. Архивировано с оригинал 6 января 2009 г.. Получено 26 мая 2009.

- ^ Холден, Льюис (2009). «Чек - это чек, на чем он напечатан». Bankrate, Inc. Получено 26 мая 2009.

- ^ «Оплата чеком». Платежи в Канаде. 8 августа 2016 г.. Получено 26 ноября 2016.

- ^ «Стандарт 006 - Спецификации для платежных позиций с кодировкой MICR» (PDF). Канадская платежная ассоциация. 2015. Архивировано с оригинал (PDF) 27 ноября 2016 г.. Получено 26 ноября 2016.

- ^ «Запрет теле-чеков в автоматизированной системе клиринговых расчетов» (PDF). Платежи в Канаде. 1 июня 2003 г.. Получено 26 ноября 2016.

- ^ "Закон об оборотных инструментах 1881 года, Индия".

- ^ «Чеки действительны 3 месяца с 1 апреля». Таймс оф Индия. Бангалор. 21 марта 2012 г.. Получено 30 апреля 2012.

- ^ [1981] 2 NZLR 322

- ^ Майлз, Бриньял (30 ноября 2007 г.). «Проверочные изменения оставляют потребителей в стороне». Хранитель. Лондон. Получено 26 мая 2009.

- ^ «Гарантийные карты R.I.P. Check». Новости BBC. 29 июня 2011 г.

- ^ "Пресс-релизы". Платежный совет. Архивировано из оригинал 20 января 2010 г.. Получено 3 июн 2013.

- ^ "U.C.C. - Статья 3 - Оборотные инструменты". Корнеллская юридическая школа. Получено 29 июля 2015.

- ^ а б «Внутренние контрольные числа». Supersat-tech.livejournal.com. Архивировано из оригинал 21 сентября 2007 г.

- ^ "X9 TR-2: 2005 Понимание, разработка производственных проверок". ANSI. 2005 г.. Получено 27 ноября 2016.

- ^ "Ek Kanununda Değişiklik Yapilmasina Dair Kanun" [Закон о внесении изменений в Закон о чеках] (на турецком языке). T.C. Resmi Gazete. 3 февраля 2012 г.

- ^ Гарнер, Брайан А. (1995). Словарь современного юридического употребления (2-е изд.). Издательство Оксфордского университета. п.953. ISBN 978-0-19-507769-8.

- ^ «Отплаченные чеки влекут за собой возмещение ущерба за клевету». Независимый. ВЕЛИКОБРИТАНИЯ. 21 июля 1992 г.. Получено 24 сентября 2009.

- ^ Тугенд, Алина (24 июня 2006 г.). «Балансировка чековой книжки - это не расчет. Это сложнее». Нью-Йорк Таймс. Получено 23 января 2018.

- ^ Блейк Эллис (16 августа 2012 г.). «Клиенты банка - вас отслеживают». CNNMoney. Получено 29 июля 2015.

- ^ «CFPB для надзора за агентствами кредитной отчетности». CNNMoney. Получено 29 июля 2015.

внешние ссылки

Эта статья использование внешние ссылки может не следовать политикам или рекомендациям Википедии. (Февраль 2013) (Узнайте, как и когда удалить этот шаблон сообщения) |

| Викискладе есть медиафайлы по теме чеки. |